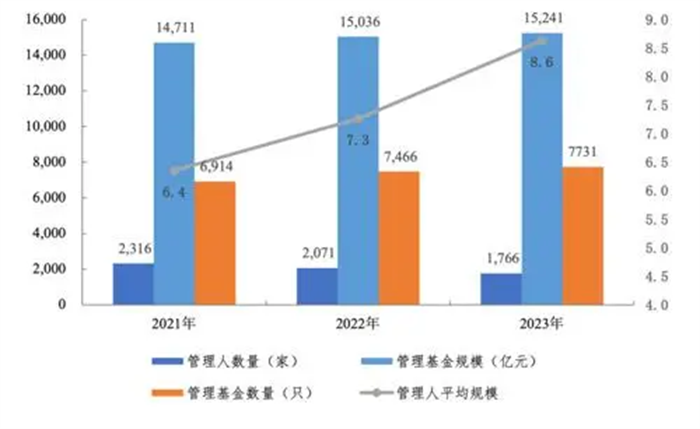

今日,《深圳私募股权创投基金行业2023年度发展情况报告》发布。报告显示,截至2023年末,深圳共有私募股权、创投基金管理人1766家,同比减少14.7%,存续私募股权创投基金7731只,基金存续规模15241.4亿元,同比增长3.5%、1.4%。报告表示,深圳2023年大力推动跨境金融重点领域改革、畅通金融服务实体经济血脉、打造国际风投创投中心。在此背景下,深圳私募股权创投基金行业整体规模稳步向好,结构持续优化,资本实力与运营水平进一步增强,外资规模快速增长,新备案基金规模大幅提升,助推实体经济质效双升。整体规模稳健增长2023年同比增长1.4%近三年,深圳私募股权创投基金行业规模呈现稳健增长态势,私募基金管理数量及存续规模平均年化增速分别为6.4%、3.2%。截至2023年末,深圳共有私募股权、创投基金管理人1766家,同比减少14.7%,存续私募股权创投基金7731只,基金存续规模15241.4亿元,同比增长3.5%、1.4%,分别占全国同期只数、存续规模的14.1%、10.6%;私募股权、创投基金管理人平均管理的存续基金产品规模为8.7亿元,同比增长18.8%。2023年,深圳新设私募股权、创投基金管理人18家,管理基金规模57.0亿元,为上年同期新设私募股权、创投基金管理人的4倍。

近三年深圳私募股权创投基金行业趋势头部阵营进一步集中152家公司占总规模75%

深圳私募股权创投基金行业正在由“规模扩张”向“结构优化”转变,逐渐形成“优胜劣汰、进出有序”的良性生态。

一是头部阵营进一步集中。截至2023年末,深圳共有152家管理基金规模超20亿元的私募股权、创投基金管理人,管理基金产品1954只,同比分别增加5.6%、8.1%;管理基金规模合计11444.7亿元,同比增加2.2%,占深圳私募股权、创投基金管理人整体规模的74.7%,较2022年末占比提升0.7个百分点。

二是尾部机构加速出清。2023年,深圳共注销私募股权、创投基金管理人314家(占全国18.2%),同比增长12.9%。截至2023年末,深圳共有714家私募股权、创投基金管理人管理基金规模低于5000万元(含),同比减少28.2%;规模低于1万元的空壳机构同比减少67.6%。耐心资本规模稳步提升募资结构趋于优化

2023年,深圳新备案私募股权创投基金889只,存续规模877.2亿元,实缴规模872.1亿元,存续规模与实缴规模同比增加36.9%、39.3%。新备案基金中,存续规模在1亿元以下(含)的基金数量及存续规模占比为87.3%、22.3%,较2022年末占比分别下降0.5及15.4个百分点。

2023年,深圳私募股权创投基金行业积极探索破解“募资难”问题,募资环境有所改善。一是机构投资者出资规模稳步提升。截至2023年末,深圳私募股权创投基金的募资来源中,机构投资者数量16981个,同比增长11.9%,占深圳私募股权创投基金投资者数量的22.0%,较2022年末占比提升1.9个百分点;出资规模8324.5亿元,同比增长9.6%,占深圳股权创投基金出资规模的56.4%,较2022年末占比提升3.3个百分点。

二是中长期资金规模显著增加,出资规模达2392.1亿元,同比增长31.3%,其中引导基金、保险资金出资规模达797.0亿元、1330.0亿元,同比增长28.5%、51.7%。

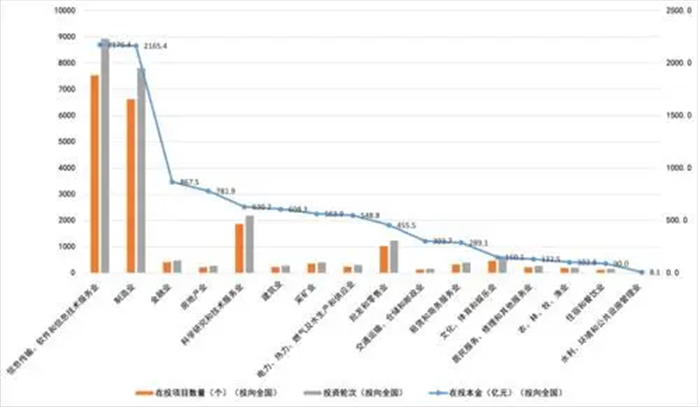

三是创新性拓宽募资渠道。截至2023年末,共有62家股份合作公司参与深圳私募股权创投基金出资,认缴金额5.9亿元,实缴金额4.2亿元。投早投小投新质生产力助力产业发展升级截至2023年末,深圳私募股权创投基金投资项目19992个,投向全国企业12338家,在投本金9874.2亿元,在服务直接融资、助推实体经济方面成效显著。

2023年末深圳私募股权创投基金投资行业分布

(一)专注投资中小企业及早期项目

截至2023年末,深圳私募股权创投基金投资于中小企业的项目13221个,在投本金3389.2亿元,同比分别增长7.9%、4.4%;占比分别为66.1%、34.3%,较2022年末占比分别提升1.0及0.5个百分点。

(二)加大战略性新兴产业投资

截至2023年末,深圳私募股权创投基金投资于战略性新兴产业的项目中,在投项目数量增速较快的行业为半导体、医疗器械、生物科技、电子设备及机械制造,在投项目数量达2169个、904个、883个、1644个及1148个,同比分别增长22.3%、11.5%、10.9%、7.2%及7.0%;在投本金增速较快的行业为半导体、医疗器械、软件开发、电子设备及生物科技,在投本金规模达732.1亿元、217.4亿元、158.7亿元、431.5亿元及258.1亿元,同比分别增长14.1%、10.4%、5.4%、5.2%及5.1%;投资轮次增量较多的行业分别为半导体及医疗器械,累计投资轮次达2569次及1089次,同比分别增长16.0%及4.5%。

(三)助力深圳“20+8”产业发展升级

截至2023年末,深圳私募股权创投基金投向深圳在投项目6,184个,在投本金1901.5亿元,同比分别增长4.6%、减少9.3%。据不完全统计,其中投向深圳“20+8”产业集群的在投项目4792个,在投本金1099.4亿元,同比增长5.4%、3.6%,占比分别为77.5%、57.8%。

此外,特色业务蓬勃发展。一是深圳创业投资基金规模快速增长,有效促进创新资本形成。截至2023年末,深圳创业投资基金共有3293只,存续规模4057.5亿元,同比增长20.2%、14.7%。二是母基金稳健发展,截至2023年末,深圳共有62只母基金,目标募集规模1331.6亿元。三是双向开放持续深化,截至2023年末,深圳共有70家私募股权、创投基金管理人获得合格境外有限合伙人(QFLP)试点业务资格,管理QFLP基金49只,管理规模395.4亿元,同比增长9.4%、6.5%、8.1%。

据介绍,深圳私募基金业协会充分发挥自律服务组织的职能作用,推动构建良好行业生态。一是积极履行“监管助手”职能,二是持续当好“服务能手”,三是积极践行“发展帮手”使命。在股权、创投、证券、托管专委会基础上,成立不动产股权投资基金专委会、S基金专委会。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人,本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任,如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 346067576@qq.com 或拨打客服电话:13043476030举报,一经查实,本站将立刻删除。