长期以来,市场普遍认为股市的涨跌与消费水平密切相关,似乎股市的繁荣能够直接推动消费升级。通过对大量数据的分析,中泰国际证券首席经济学家李迅雷的最新研究却发现,社会消费品零售总额(社零)与股市波动之间并无显著相关性。

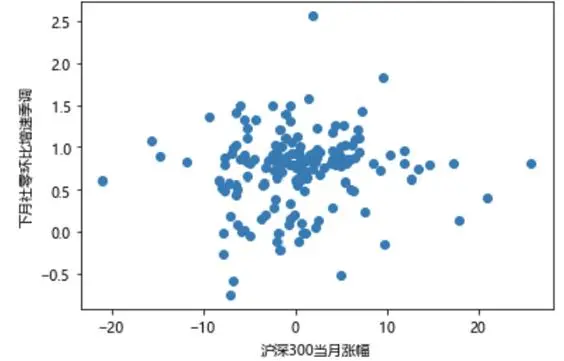

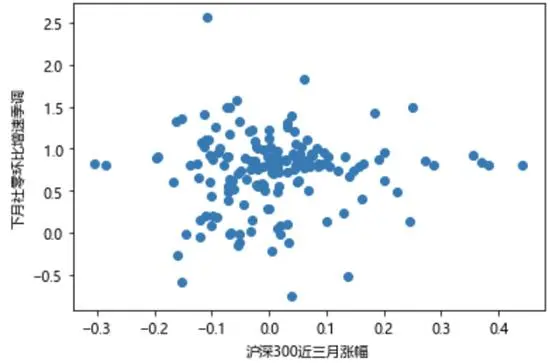

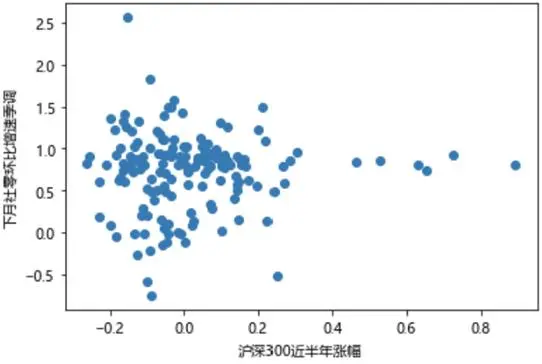

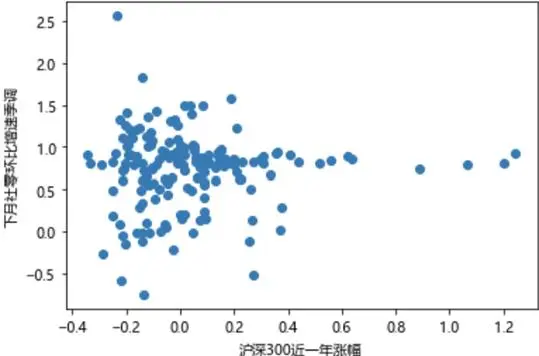

为了验证股市涨跌对消费的影响,研究人员将2011年2月至2024年10月沪深300指数的过去一个月、三个月、半年、一年的涨跌幅与下一个月的社零环比增速(季调)进行对比分析。通过散点图的形式,排除了社零月度环比(季调)增速波动大于3%的异常数据后,四张图表均显示沪深300指数的波动与社零环比的波动之间不存在明显的相关性。

沪深300指数涨跌与社零环比变化

这一发现挑战了人们普遍认为的“股市上涨促进消费”的观点。李迅雷指出,这可能与观察样本不够大以及人们对股市投资回报的普遍认知有关。实际上,根据“股市一赚二平七亏”的普遍说法,70%的投资者在股市中亏损。然而,自2000年至2021年,我国消费升级一直在持续,这主要得益于房地产市场的长期上行,而非股市的涨跌。

2021年下半年以来,房地产市场进入长周期下行期,这导致众多经济指标出现拐点,消费增速也未能恢复到疫情前水平。数据显示,2024年第三季度A股上市公司的营收同比增速为-0.91%,归母净利润同比增速为-0.52%,这表明A股市场并未出现市场失灵现象,但消费增速的放缓更多与房地产市场的走弱有关。

进一步分析发现,房地产占我国居民家庭资产的比例较高,其下行周期对20多个行业产生负面影响,同时加剧地方政府债务压力。对于北京、上海、深圳等一线城市而言,虽然股市波动对消费的影响相对明显,但整体上仍难以通过股市上涨来拉动全国总消费。

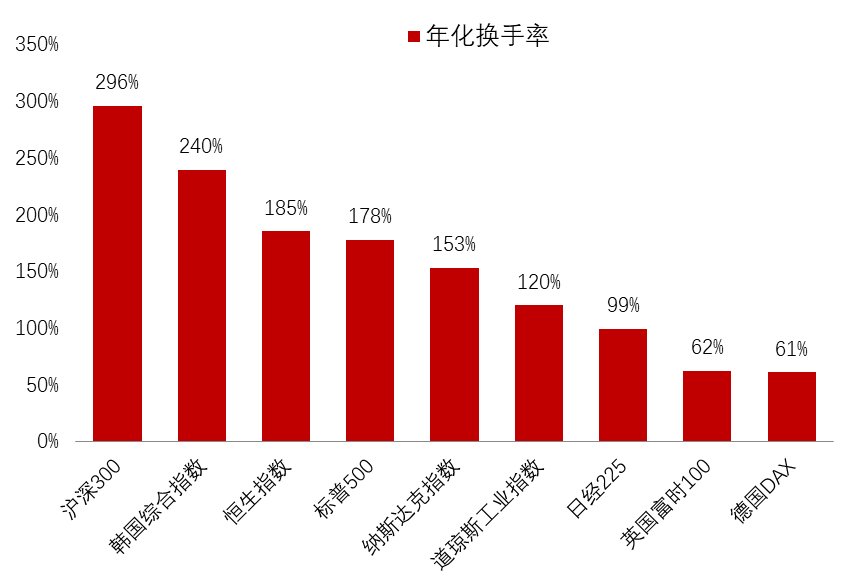

文章还指出,A股市场在收入再分配方面存在不利于促消费的现象。尽管沪深上市公司的平均股息率在全球主要资本市场中处于中上游水平,但个人投资者往往因频繁交易和认知水平差异而难以获得价差收入。数据显示,沪深300的年化换手率远高于全球主要指数,而个人投资者所持有的A股流通市值比重虽仅占30%左右,但交易额占比却超过60%。

全球主要股市的年化换手率(2022.1-2024.9)

来源:WIND,中泰证券研究所

一项实证研究论文也印证了这一观点,该研究分析了2014年7月至2015年12月期间上海证券交易所全部投资者账户的日频持仓信息和交易记录,发现只有2.5%的高净值投资者在这轮行情波动中是赚钱的,而85%的普通投资者则损失惨重。这表明股权投资领域财富不平等加剧的一个重要原因是投资技能和信息获取上的差异。

因此,李迅雷认为,期望股市上涨来让广大投资大众的财产性收入普遍增加只是美好的愿望,理想与现实差距甚大。

李迅雷指出,借道股市走牛来促消费的想法是完全不现实的。股市是经济的晴雨表,只有经济强股市才能强,不能奢望通过股市走强来促消费,或者让股市来担当推动经济增长的重任。促消费从根本上讲还是要长期通过增加财政在民生领域的支出和坚持不懈推动财税体制改革等举措,来提高中低收入阶层的收入水平。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人,本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任,如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 346067576@qq.com 或拨打客服电话:13043476030举报,一经查实,本站将立刻删除。